Mikail Osman

Associate

Article

15

La loi américaine sur la réduction de l’inflation (Inflation Reduction Act of 2022 ou IRA) est à ce jour la plus importante mesure législative adoptée par les États-Unis pour lutter contre les changements climatiques et promouvoir l’achat de véhicules propres.

La modification du crédit d’impôt pour l’achat de tels véhicules est l’un des plus importants changements apportés par l’IRA aux termes de l’article 30D de l’Internal Revenue Code (« IRC »). Cette nouveauté s’ajoute aux projets de réglementation et aux lignes directrices connexes visant à renforcer les restrictions quant aux « entités étrangères préoccupantes » (foreign entities of concern) dans la chaîne d’approvisionnement nord-américaine des véhicules propres. En outre, ces nouvelles mesures législatives exigent qu’une plus grande proportion de la chaîne d’approvisionnement des véhicules propres soit établie en Amérique du Nord avec des partenaires commerciaux de confiance.

Dans le présent article, nous examinons comment les entreprises au Canada peuvent bénéficier de l’IRA et s’implanter davantage sur le marché américain des véhicules propres.

L’IRA consacre environ 370 G US $ à la lutte contre le changement climatique. Ce financement comprend une vingtaine d’incitatifs fiscaux visant à stimuler l’investissement du secteur privé en technologies énergétiques propres[i]. Par exemple, tel que modifié par l’IRA, l’article 30D de l’IRC prévoit un crédit d’impôt allant jusqu’à 7 500 $US au moment de l’achat, pour les acheteurs d’un « nouveau véhicule propre ». Ce crédit se divise en deux parties :

Les exigences relatives aux minéraux critiques s’appliquent spécifiquement aux « minéraux critiques visés » (applicable minerals) contenus dans la batterie qui alimente le moteur électrique d’un véhicule propre. Pour répondre à ces exigences, un pourcentage minimal de la valeur de certains minéraux critiques contenus dans la batterie doit être :

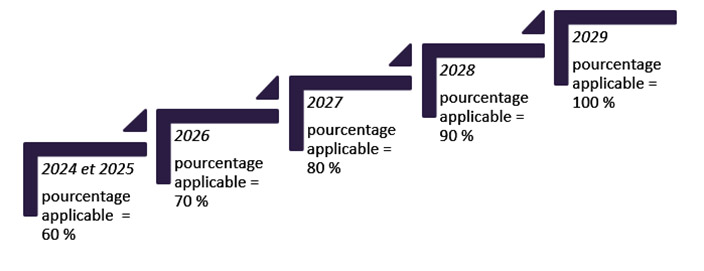

Le pourcentage applicable pour l’année 2024 se chiffre à 50 %. Après 2024, il augmente de 10 % par an, pour atteindre les 80 % après l’année 2026 (voir la figure 1)[iii].

Une procédure à trois étapes a été proposée pour déterminer le pourcentage de la valeur des minéraux critiques visés devant être contenus dans une batterie :

Compte tenu de l’importante accordée au fait que les minéraux critiques doivent être extraits, traités et recyclés en Amérique du Nord, les entreprises canadiennes pourraient bel et bien jouir d’un accès préférentiel au marché américain des véhicules propres ainsi qu’aux avantages conférés par l’IRA.

Figure 1 : Pourcentage croissant de minéraux critiques devant être extraits ou traités aux É.-U. ou dans des pays ayant conclu un accord de libre-échange avec les États-Unis, ou recyclés en Amérique du Nord de 2024 à 2027

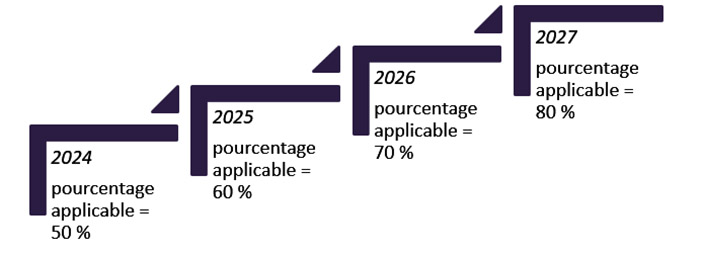

Ade la valeur des composants doit être fabriqué ou assemblé en Amérique du Nord. Le pourcentage applicable pour 2024 et 2025 se chiffre à 60 % et augmente de 10 % par an, pour finalement atteindre les 100 % en 2029 (voir la figure 2)[v].

Une procédure de conformité en quatre étapes a été proposée pour déterminer le pourcentage de la valeur des composants de batterie :

L’importance accordée au fait que les composants d’une batterie doivent être fabriqués ou assemblés en Amérique du Nord reflète encore une fois l’intention de moins dépendre des chaînes d’approvisionnement situées ailleurs qu’au Canada, aux É.-U ou au Mexique.

Figure 2 : Pourcentage croissant des composants de batterie devant être fabriqués ou assemblés en Amérique du Nord de 2024 à 2029

L’IRA comprend des mesures visant à restreindre l’accès des entités étrangères préoccupantes au marché américain des véhicules propres. Une telle entité constitue notamment « une entité étrangère (...) détenue ou contrôlée par le gouvernement d’un pays étranger qui constitue une nation visée, ou assujettie à la compétence ou à la direction d’un tel gouvernement »[vii] [traduction]. Les « nations visées » (covered nations) sont la Chine, l’Iran, la Corée du Nord et la Russie.

En fin d’année dernière, le département du Trésor a publié une série de projets de règlements et le département de l’Énergie a publié des lignes directrices (Proposed Rules) en vue de préciser ce que l’on entend par « entité étrangère préoccupante ». On y propose des définitions élargies pour les termes « entité étrangère », « gouvernement d’un pays étranger », « assujettie à la compétence » et « détenue ou contrôlée par (…) ou assujettie à la direction[viii].

Par « entité étrangère » (foreign entity), on entend notamment :

Dans le cadre des définitions proposées, une entité étrangère est considérée comme une « entité étrangère préoccupante » dans chacun des cas suivants[x] :

De façon générale, pour bénéficier du nouveau crédit d’impôt pour véhicules propres, un véhicule mis en service après 2023 ne peut pas contenir de composants de batterie fabriqués ou assemblés par une entité étrangère préoccupante, alors qu’un véhicule mis en service après 2024 ne peut pas contenir de minéraux critiques ayant été extraits, traités ou recyclés par une telle entité.

Point essentiel, pour savoir si une entité constitue une entité étrangère préoccupante, il faut procéder à une analyse approfondie de sa nature juridique, et déterminer avec précision qui en sont les propriétaires et quelle est sa structure d’entreprise. Notons que dans certaines circonstances, une entité étrangère peut être considérée comme une entité étrangère préoccupante uniquement en fonction des activités qu’elle mène dans une nation visée. En outre, il se peut qu’à première vue, une entité semble appartenir à la catégorie des entités étrangères préoccupantes, alors que ce n’est pas le cas en réalité.

Compte tenu des modifications que l’IRA apporte à l’article 30D de l’IRC et des projets de réglementation et lignes directrices connexes, les entreprises canadiennes constituées en société ont maintenant de nouvelles occasions de profiter du nouveau crédit d’impôt pour véhicules propres. C’est une nouvelle réjouissante pour les entités établies au Canada.

Les restrictions applicables aux entités étrangères préoccupantes visent à renforcer les chaînes d’approvisionnement qui produisent des véhicules propres aux États-Unis et dans les pays alliés. Les fabricants désirant accéder au marché américain afin de bénéficier du crédit d’impôt pour véhicules propres doivent pleinement se conformer aux nouvelles exigences relatives aux minéraux critiques et aux composants de batteries. Ils doivent également adhérer aux mesures de l’IRA visant à restreindre l’accès des entités étrangères préoccupantes au marché américain des véhicules propres.

L’équipe Transport et mobilité de Gowling WLG se tient au fait des développements liés à l’IRA et de leur incidence sur les entreprises établies au Canada. Si vous souhaitez vous implanter au Canada et bénéficier du nouveau crédit d’impôt pour véhicules propres en vertu de l’IRA, notre équipe est à votre disposition pour répondre à vos questions.

[i] La Maison-Blanche, « Clean Energy Tax Provisions in the Inflation Reduction Act » en ligne : https://www.whitehouse.gov/cleanenergy/clean-energy-tax-provisions/ (dernière consultation, 9 février 2024).

[ii] Inflation Reduction Act of 2022, Public Law No. 117-169, title I, §13401(a), (e), (k)(3), 16 août 2022, en ligne : https://www.govinfo.gov/content/pkg/PLAW-117publ169/pdf/PLAW-117publ169.pdf.

[iii] Ibid.

[iv] Département du Trésor, Internal Revenue Service, REG-120080-22, « Section 30D New Clean Vehicle Credit », 17 avril 2023, 88 FR 23370, Federal Register, en ligne : https://www.federalregister.gov/documents/2023/04/17/2023-06822/section-30d-new-clean-vehicle-credit.

[v] IRA, supra, note de bas de page no 1.

[vi] REG-120080-22, supra, note de bas de page no 3.

[vii] Infrastructure Investment and Jobs Act, 42 U.S.C. § 18741(a)(5).

[viii] Département du Trésor, Internal Revenue Service, REG-118492-23, « Section 30D Excluded Entities », 4 décembre 2023, 88 FR 84098, Federal Register, en ligne : https://www.federalregister.gov/documents/2023/12/04/2023-26513/section-30d-excluded-entities; Département de l’Énergie, RUN 1901-ZA02, « Interpretation of Foreign Entity of Concern », 4 décembre 2023, 88 FR 84082, Federal Register, en ligne : https://www.federalregister.gov/documents/2023/12/04/2023-26479/interpretation-of-foreign-entity-of-concern.

[ix] Ibid.

[x] Ibid.

Veuillez noter que nous ne sommes pas habilités pour exercer le droit américain ni pour fournir des conseils portant sur le droit américain.

CECI NE CONSTITUE PAS UN AVIS JURIDIQUE. L'information qui est présentée dans le site Web sous quelque forme que ce soit est fournie à titre informatif uniquement. Elle ne constitue pas un avis juridique et ne devrait pas être interprétée comme tel. Aucun utilisateur ne devrait prendre ou négliger de prendre des décisions en se fiant uniquement à ces renseignements, ni ignorer les conseils juridiques d'un professionnel ou tarder à consulter un professionnel sur la base de ce qu'il a lu dans ce site Web. Les professionnels de Gowling WLG seront heureux de discuter avec l'utilisateur des différentes options possibles concernant certaines questions juridiques précises.